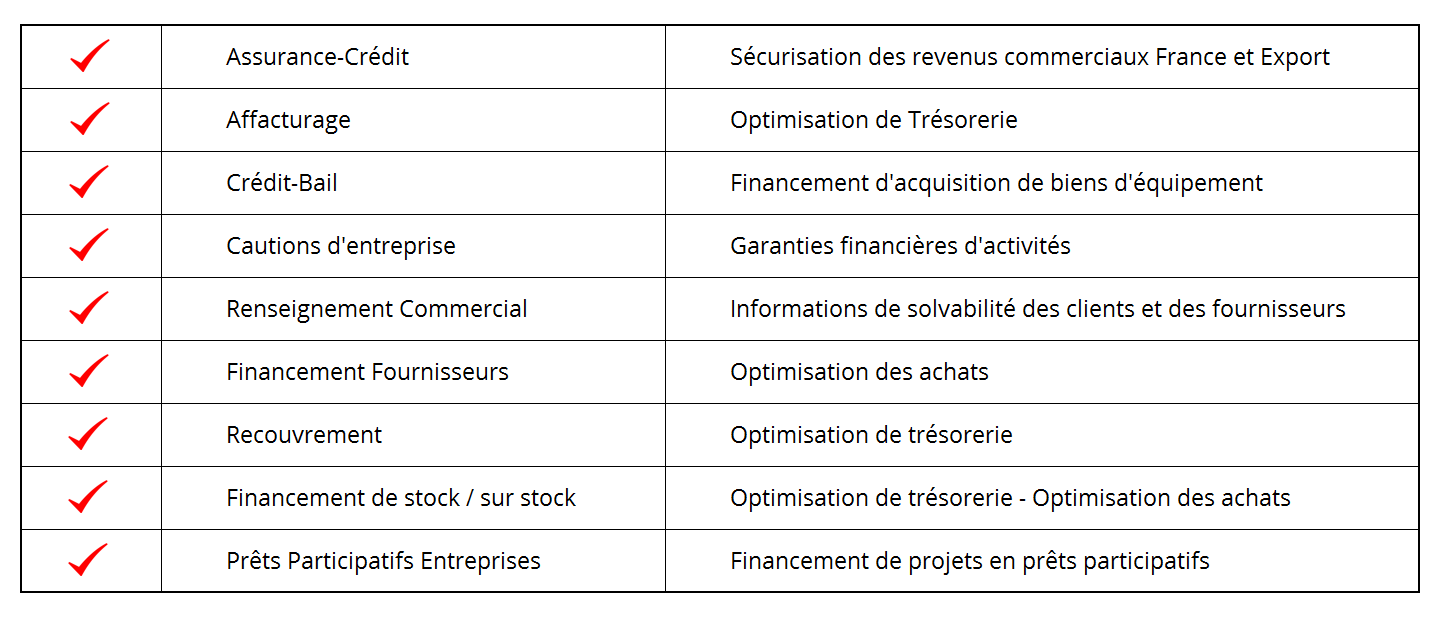

✓ Sécurisez votre poste clients

✓ Optimisez votre trésorerie

✓ Garantissez vos contrats

✓ Financez vos investissements

Restez concentré sur le développement commercial

de votre entreprise, nous vous fournissons les meilleures solutions de

financement, de garantie commerciale, et de protection de la croissance.

easytresorerie vous conseille et vous accompagne dans la mise en place

de solutions sur mesure de financement et de protection de votre croissance

Expertise

Nous avons plus de 16 ans d’expérience d’engagement aux côtés des entreprises en faveur de la croissance

Réactivité

Parce que votre temps est précieux, nous mettons tout en œuvre pour apporter au plus vite des réponses concrètes à vos besoins

Efficacité

Notre métier consiste à vous apporter des solutions et vous expliquer comment et pourquoi elles vont favoriser la création de valeur et la croissance dans votre entreprise.

Engagement

Passionnés par ce que nous faisons et nous nous engageons totalement à vos côtés

Accompagnement

Fidèles à nos engagements, nous restons près de vous et nous vous accompagnons dans le temps

Easytresorerie est un guichet unique du poste clients : un seul partenaire et une seule adresse pour traiter l’ensemble des questions d’optimisation de trésorerie de votre entreprise.

Easytresorerie accompagne les entreprises depuis 2003 dans l’optimisation de leur trésorerie, la sécurisation de leurs créances clients et la mise en place de solutions de garanties et de financement d’investissements. Cette expérience et cet engagement auprès des entreprises permettent à easytresorerie de conseiller au mieux ses clients sur les solutions et les outils à mettre en place pour optimiser leur trésorerie, sécuriser leurs revenus commerciaux, et leur permettre de se concentrer de manière sereine sur la croissance de leur entreprise.

L’Assurance-Crédit

L’assurance-crédit est un contrat d’assurance particulier qui permet à une entreprise de se garantir contre les impayés. Cette protection intervient en cas de défaillance de son ou ses clients ou encore dans les cas d’événements extérieurs à la collaboration, tels que des risques politiques ou des catastrophes naturelles.

L’objectif de l’Assurance-Crédit est de fournir à l’entreprise une protection permanente contre les défauts de paiement et contre les impacts négatifs que ces derniers peuvent avoir sur la trésorerie et sur la vie de l’entreprise.

L’assurance-crédit est un vrai outil de pilotage des risques qui permet aux entreprises de se concentrer sur leur développement et sur leur prospection sans avoir à se préoccuper des risques liés à la gestion du poste clients

L’affacturage

L’affacturage est un moyen de financement du Poste Clients (factures non échues et non réglées) à la disposition des entreprises.

Simple et rapide à mettre en place, l’affacturage permet d’optimiser la trésorerie de l’entreprise par la cession de tout ou partie de ses factures professionnelles B to B à un partenaire financier spécialisé.

Concrètement l’entreprise cède à son partenaire d’affacturage (le factor) tout ou partie de ses factures clients, en contrepartie de quoi, le factor crédite immédiatement l’entreprise de la quasi intégralité de ces montants.

En fonction du contrat d’affacturage conclus, le factor (à savoir le partenaire financier qui propose le service de financement des factures) se charge du financement des factures, du recouvrement, de l’encaissement des factures à leur échéance, de l’imputation des règlements et de la garantie contre les impayés,.

L’affacturage représente pour beaucoup d’entreprise un axe de compétitivité souvent inexploité.

Le Crédit-Bail

Le crédit-bail est un outil financier qui permet à une entreprise de procéder à un investissement pour son exploitation ou sa croissance, sans faire appel à sa trésorerie ni à sa banque.

C’est un contrat par lequel un établissement financier acquiert, à la demande d’une entreprise, un ou des biens d’équipement mobiliers ou immobiliers à usage professionnel, qu’il va ensuite mettre à la disposition de ce dernier pour une durée déterminée (en général 3 à 7 ans) en contrepartie de redevances ou de loyers. Les biens concernés sont très variés et concernent aussi bien des investissements mobiliers qu’immobiliers (véhicules, matériel informatique, machines-outils, fonds de commerce, etc…).

A ce titre, le crédit-bail est un mode de financement de la croissance très avantageux pour les entreprises. Il est généralement plus facilement accessible que le crédit classique, et n’impacte pas la trésorerie comme c’est le cas pour toute acquisition sur fonds propres.

Les Cautions d’Entreprise

La caution est un engagement pris par un garant par écrit à payer un créancier – le bénéficiaire du cautionnement – à la place du débiteur, si celui-ci ne paie pas sa dette à l’échéance, en cas de défaillance ou de non-respect d’une obligation contractuelle de la part de l’entreprise cautionnée.

Les cautions d’entreprise répondent aux besoins de sécurisation des activités et des flux financiers de certains secteurs tels que le BTP, l’intérim, les agences de voyage, les Douanes, etc. Les cautions permettent de garantir aux contreparties que leurs factures seront honorées, ou leurs avances et acomptes restituées à l’entreprise commanditaire ou débitrice du cautionné.

L’existence d’une caution permet de libérer la trésorerie immobilisée au titre d’une garantie financière à produire dans le cadre de certains marchés. La caution donnée par le garant se substitue aux sommes exigées, préservant les ressources financières de l’entreprise cautionnée. Grâce à la caution, l’entreprise se trouve moins dépendante à l’égard des banques, et peut dégager de la trésorerie pour financer le développement de ses activités.

Les Renseignements Commerciaux

Le renseignement commercial permet à une entreprise qui connaître par un travail de collecte et de traitement d’informations, les entreprises vis-à-vis desquelles elle a un enjeu stratégique et financier.

Le renseignement commercial permet de connaître la solvabilité et la solidité financière de l’entreprise étudiée ainsi que le secteur dans lequel elle. La finalité du renseignement commercial est de limiter les risques d’impayés ou de rupture d’approvisionnement en ayant eu, en amont des prises de décisions d’engagement, une meilleure connaissance des partenaires commerciaux avec lesquels elle choisit de travailler.

En disposant d’informations détaillées sur ses contreparties clients et fournisseurs, l’entreprise fait sa propre analyse et peut prendre une décision en connaissance de cause. En fonction des options de renseignement commercial choisies, l’entreprise reçoit des éléments financiers et un avis sur de potentielles défaillances à court ou à moyen terme.

En utilisant le renseignement commercial, l’entreprise sécurise et pérennise sa croissance en améliorant la qualité de ses prises de décisions.

Le renseignement commercial est un outil stratégique à la prise de décisions commerciales pour l’entreprise.

Le Financement Fournisseurs

Le financement fournisseurs, ou financement des achats est un contrat tripartite passé entre l’entreprise, son (ses) fournisseurs(s) et un partenaire financier. Par ce contrat, le partenaire financier règle les factures d’achat de manière anticipée, en vue de sécuriser la relation entre l’entreprise et son (ses) fournisseur(s), généralement en contrepartie d’une remise.

L’entreprise rembourse le partenaire financier à la date d’échéance initiale de la facture du fournisseur. Dans certains cas, le partenaire financier peut octroyer un délai supplémentaire avant d’être remboursé par l’entreprise dont les factures d’achat ont déjà été réglées par le partenaire financier.

Le principe en est simple : en lieu et place de régler son fournisseur directement, l’entreprise délègue cette partie de la transaction à un partenaire financier (en général un factor), qui va s’en charger, en y ajoutant si besoin, une palette de prestations concernant la Supply Chain.

Mal connu du monde de l’entreprise, le financement fournisseurs est un outil pourtant pertinent dans la palette du financement des achats et des ventes puisqu’en plus de sécuriser la trésorerie de l’entreprise, il peut rendre possibles des transactions, qui sans lui, ne le seraient pas, notamment pour le financement de commandes ou financement de stocks.

En ayant recours au financement fournisseurs, l’entreprise optimise sa trésorerie, et son BFR, sans solliciter de financement à sa banque. Avec des ratios améliorés, l’entreprise conserve sa notation et sa capacité d’endettement.

L’utilisation du financement fournisseurs est souvent une stratégie gagnant – gagnant pour l’entreprise.

Le Recouvrement

Le recouvrement est une prestation regroupant l’ensemble des démarches pour obtenir le paiement des sommes dues à une entreprise et qui n’ont pas été réglées par un ou plusieurs de ses débiteurs.

Une facture de plus de 90 jours de retard a 6 fois plus de chance de ne jamais être payée. De plus, l’impact des impayés sur l’activité de l’entreprise est sur-consommatrice de ressources et impose des efforts commerciaux supplémentaires. A titre d’illustration, pour compenser un impayé de 10 000 euros une entreprise qui dont la marge moyenne est de 7,5% devra réaliser un chiffre d’affaires supplémentaire de 133 000 euros, avant de retrouver un niveau le de trésorerie antérieure à l’incident de paiement.

Vu sous cet angle, on comprend mieux les conséquences désastreuses de l’impayé et pourquoi il convient de réagir rapidement et à hauteur des risques encourus.

Faire face à un impayé n’est jamais une situation plaisante ni agréable mais elle fait partie intégrante de la vie de l’entreprise dans la mesure où 75% à 80% d’entre elles y sont confrontées à un moment de leur histoire.

Le retard de paiement est un signal de risque de défaillance pour l’entreprise au-delà du manque à gagner. Si on considère que 25% de ces défaillances en France sont dues à des règlements non reçus par les entreprises créancières, il convient de prendre la juste mesure de ce risque et de réagir efficacement dans les meilleurs délais.

Le financement sur stock et le financement de stock

Le financement sur stock et le financement de stock sont deux techniques relativement récentes et novatrices de financement de la croissance.

Dans le cas du financement sur stock, il s’agit, pour une entreprise qui dispose d’un stock (de matières premières ou de produits finis), de monétiser ce stock en le donnant en garantie. Sur la base de cette garantie, des partenaires financiers vont octroyer une ligne de crédit renouvelable, corrélée à la valeur des stocks pouvoir s’appuyer et mettre à la disposition de l’entreprise a trésorerie dont elle a besoin pour financer ses investissements

Dans le cas du financement de stock, il s’agit pour une entreprise qui dispose d’une commande ferme de la part d’un de ses clients, mais pas de la trésorerie suffisante pour acheter les matières premières ou les produits nécessaires pour produire et/ou livrer cette commande, de s’appuyer sur un partenaire financier non bancaire qui va se substituer à elle pour procéder à l’acquisition de ce stock. Dans certains cas, le partenaire va même intégrer l’ensemble des flux de la supply chain de l’entreprise allant jusqu’à la livraison des produits finis au client final.

Ces deux pratiques sont généralement ignorées de la plupart des entreprises. Cette situation est due principalement à leur relativement récente existence. D’autre part, concentrées sur leur activité, les entreprises ignorent bien souvent une part importante des techniques et des outils d’optimisation de trésorerie existants sur le marché.

Les Prêts Participatifs aux entreprises

Le prêt participatif pour entreprises (ou crowdlending to business) est un contrat de prêt dont la spécificité tient au fait que les investisseurs ne sont pas des banques.

Essentiellement destiné aux TPE et aux PME, le crowdlending permet à des entreprises de financer des projets ou de compléter des financements bancaires existants sans avoir à faire appel aux banques et sans passer par les circuits classiques de financement.

Le principe en est simple : des entreprises présentent et décrivent un projet d’investissement ou un objectif spécifique qu’elles se sont fixé et soumettent ce projet à des investisseurs via une plateforme. Les investisseurs vont, en fonction de leur perception de la pertinence du projet, investir un montant individuel. La somme des investissements individuels devra couvrir le montant du financement demandé par l’entreprise.

En dehors de cette spécificité, le prêt participatif est un contrat de prêt classique, défini dès le départ par une durée de remboursement et un taux d’intérêt.

Pourquoi faire appel à easytresorerie ?

Efficacité

Pour être certain de bénéficier du financement le moins cher et le plus adapté :

Avec plus de 16 ans d’expérience dans l’accompagnement des entreprises, les équipes d’easytresorerie sont expertes dans la maîtrise des contrats et des offres des établissements financiers. Tout au long de l’année elles suivent au jour le jour l’évolution de la législation et des produits et des contrats. Cette activité de suivi leur permet de maîtriser les avantages et les inconvénients de chaque offre et de pouvoir proposer à ses clients le produit le plus économique et le plus adapté à ses besoins et à ses attentes stratégiques.

Réactivité

Pour être certain d’une grande réactivité :

Pour chacune des demandes de ses clients, easytresorerie s’engage à apporter des réponses concrètes dans des délais très courts et à les accompagner dans la mise en place des solutions retenues. En effet, les besoins en matière de financement court terme, de capacité d’investissement, ou de sécurisation de revenus commerciaux peuvent parfois apparaitre de manière imprévue et être urgents à mettre en place pour permettre à l’entreprise de saisir ces opportunités de développement.

Engagement

Parce que l’activité d’easytresorerie repose intégralement sur la satisfaction de ses clients :

La réussite d’easytresorerie ne se mesure pas aux seuls résultats financiers. Easytresorerie s’investit à un niveau d’excellence pour chacun de ses clients, afin de leur fournir le meilleur service et de leur garantir de bénéficier du meilleur produit du marché en réponse à leurs besoins. La satisfaction pleine et entière de nos clients est pour nous un gage de réussite et de pérennité.

Économie

Les résultats de notre intervention se mesurent en réelles économies :

L’impact de la mise en place de contrats ou de combinaisons de contrats conseillées par easytresorerie se traduit toujours par un gain pour l’entreprise. Ce gain est financier, et souvent évident en raison de l’optimisation des conditions tarifaires. Le gain peut être moins visible car il se découle de la simplification des processus de gestion, de la formation et de l’accompagnement des équipes assurés par les équipes d’easytresorerie. Le gain est également assuré par la création de valeur liée aux économies de temps pour les responsables de l’entreprise qui peuvent alors se consacrer à la recherche de nouveaux clients ou de nouveaux marchés. Nous n’avons qu’un seul objectif : votre entière satisfaction.

Accompagnement

Pour bénéficier d’un accompagnement dans la durée :

Les besoins en matière de financement d’investissement sont étroitement liés à la vie de l’entreprise et à sa croissance. De par sa longue expérience auprès des entreprises de tous secteurs, easytresorerie sait qu’un accompagnement de qualité s’inscrit dans la durée et par une présence de tous instants, y compris dans les moments difficiles ou sortant de l’ordinaire.

La charte easytresorerie : un engagement total et des valeurs claires

Depuis 2003 nous accompagnons nos clients avec un enthousiasme et un engagement sans faille. Notre implication et la proximité avec nos clients sont l’expression de notre éthique, de notre fidélité, et de la vision que nous avons de notre métier. Au fil des années sont apparus sept engagements qui forment aujourd’hui notre charte.

Pour nos clients, nous nous engageons à :

1. Leur apporter un accompagnement dans la durée

2. Leur fournir une prestation sur-mesure

3. Être toujours force de proposition à leurs côtés

4. Rester disponibles et réactifs pour eux

5. Agir dans la plus totale transparence

6. Respecter l’esprit d’entreprise

7. Gagner et conserver leur confiance.

easytresorerie

Carré de Soie

39, rue de la Poudrette

69120 Vaulx-en-Velin